BMCE Capital Global Research a rendu public son stock guide pour le mois d’octobre 2024.

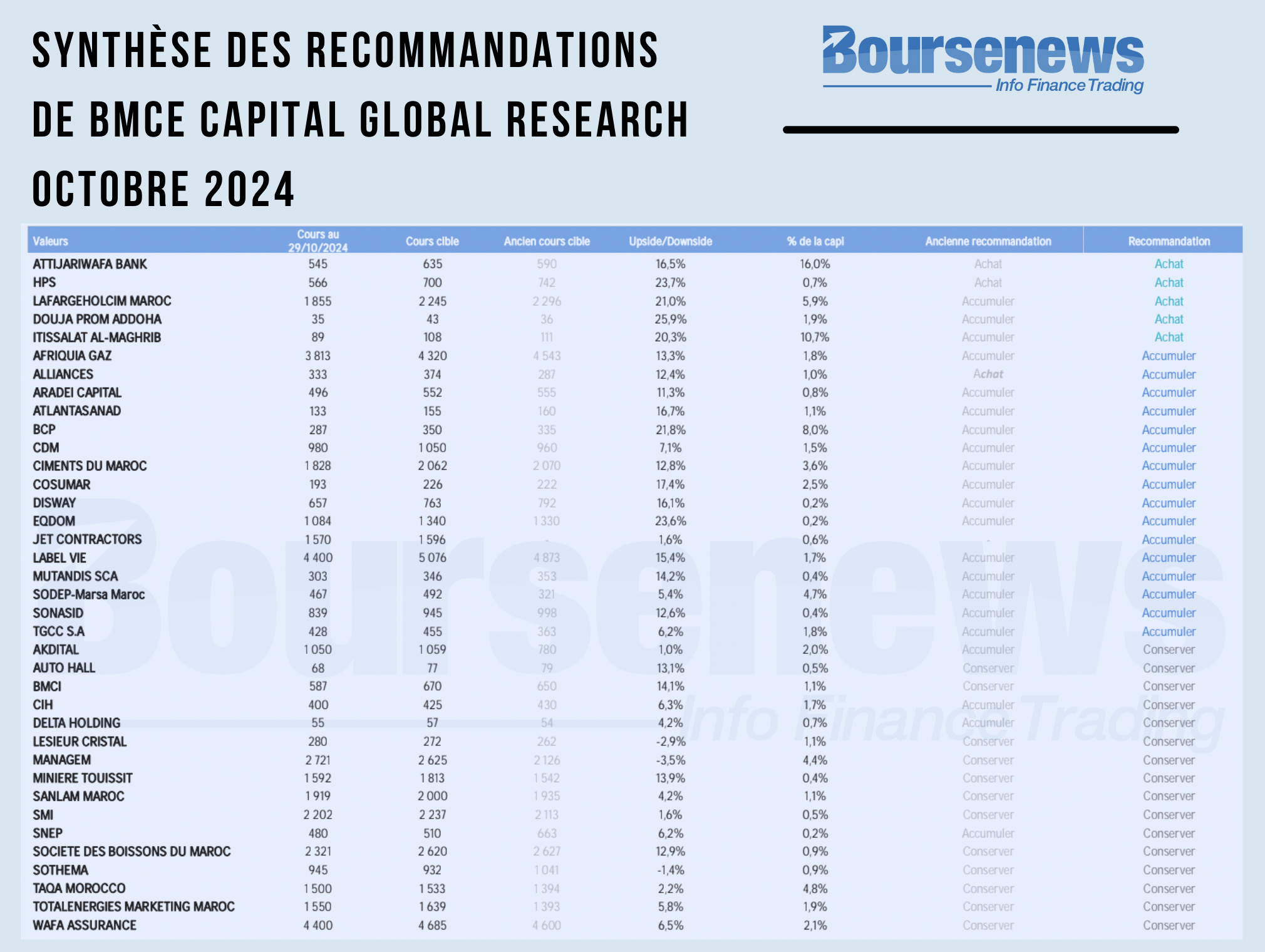

Le bureau de recherche présente 5 titres à acheter, et une quinzaine à accumuler dans l’univers de valeurs qu’il couvre. Tour d’horizon des titres à acheter.

Selon le bureau de recherche, ADDOHA devrait connaître une amélioration significative de ses revenus consolidés de +35 % à 2,88 Mds de dirhams en 2024, tirés essentiellement par une forte reprise des ventes et la poursuite du dynamisme des filiales africaines devant contribuer à près d’un tiers du chiffre d’affaires global en 2024.

En termes de perspectives, ADDOHA devrait poursuivre la reconfiguration des projets initialement dédiés au logement social en logements moyen standing, dans le but de mieux se positionner sur ce segment et renforcer sa stratégie d’internationalisation africaine. Sur le volet opérationnel, ADDOHA devrait enregistrer un REX en forte amélioration à 524 MDH contre 143 MDH en 2023, soutenu principalement par une meilleure gestion des coûts. Partant, Addoha devrait générer un RNPG de 284 MDH, en hausse de +50,9 % par rapport à un an auparavant. Au vu des éléments précités, BKGR recommande d’acheter le titre avec un cours cible à 43 DH.

Dans la lignée des années précédentes, ATTIJARIWAFA BANK continue d’afficher des réalisations remarquables, abstraction faite du contexte économique. En termes de prévisions, BKGR table pour 2024 sur :

Titre à acheter selon les analystes, qui le valorisent à 635 DH.

Capitalisant sur la diversité de son business model et l’acquisition de CR2 qui devrait contribuer aux revenus du Groupe et lui offrir une plus grande couverture commerciale sur de nouvelles zones géographiques, HPS devrait continuer à afficher des revenus consolidés en nette progression de +13,4 % à M MAD 1 350 en 2024, tirant profit de :

Sur la base de ces éléments, BKGR recommande l’achat du titre dans les portefeuilles en raison du potentiel important de croissance des résultats de HPS à moyen terme avec un cours cible à 700 DH.

En 2024, l’opérateur historique devrait afficher un top line consolidé en quasi-stagnation de -0,5 % à M MAD 36 602 intégrant la poursuite du repli de l’activité au Maroc compensée partiellement par le dynamisme des filiales MOOV AFRICA. Ces projections se confirment davantage par le taux de réalisation de 75 % à fin septembre 2024. Dans ce sillage et compte tenu de la bonne maîtrise des charges opérationnelles, l’EBITDA du Groupe devrait ressortir stable à M MAD 19 180 en ligne avec les guidances du Groupe pour une marge en légère baisse à 52,4 % contre 52,7 % en 2023.

Pour sa part, le bottom line devrait afficher une forte dépréciation de -64,8 % à M MAD 1 862 pâtissant du règlement des MAD 6 Md relatifs au litige IAM/WANA. Notons que l’impact direct de ce dernier sur le RNPG se fixe à M MAD 4 115 étant donné que le montant dû en dommages et intérêts est déductible d’impôts.

Au volet bilanciel, l’endettement net devrait s’alourdir à fin 2024 dans le sillage du règlement du litige avec WANA CORPORATE, comme en atteste la hausse de +32 % de la dette nette du Groupe à MAD 23 Md à fin septembre 2024. En éliminant le risque lié au litige IAM/WANA, l’évolution du cours en Bourse devrait dorénavant être davantage corrélée aux perspectives de développement du Groupe. De ce fait, BKGR recommande d’acheter le titre IAM avec un cours cible de 108 DH.

Pour l’année 2024, LAFARGEHOLCIM MAROC devrait enregistrer un CA en hausse de +2,1 % à M MAD 8 381 porté par l’augmentation des ventes de ciment au niveau national. Au volet opérationnel, le REX devrait s’apprécier de +4,1 % à MAD 3,1 Md grâce à un effort de réduction des coûts de production compte tenu de la baisse des prix des intrants pour une marge EBIT en progression de 0,7 pt à 37 %. En termes de capacité bénéficiaire, BKGR table sur une hausse de +5,9 % à M MAD 1 639, fixant la marge nette à 19,6 % vs 18,8 % en 2023.

Valorisé à MAD 2 245, le titre est recommandé à l’achat.