Attijari Global Research (AGR) vient de publier une nouvelle note où ses analystes maintiennent un avis globalement positif sur le marché Actions en 2018. Pour eux, "le renchérissement des cours des titres en Bourse durant les 15 derniers mois, imposerait un réajustement de la stratégie de placement".

A l’approche de la période cruciale de publication des résultats annuels 2017, les analystes d'AGR recommandent aux investisseurs de surpondérer les valeurs de rendement résilientes dans leurs portefeuilles. Pour eux, "les nouvelles modalités du système de change au Maroc devraient avoir un impact davantage visible sur le comportement des investisseurs que sur l’évolution de la valeur du Dirham à CT". En effet, les anticipations des investisseurs quant à la poursuite de ce processus de libéralisation devraient influencer leurs choix de placement. Ainsi, dans la perspective d’une inflexion haussière de la courbe des taux à MLT, les investisseurs seraient amenés à réaliser des arbitrages ponctuels entre le marché obligataire et le marché Actions.

Privilégier les valeurs de "rendement résilientes"

"Sur la base de l’ensemble de ces éléments et tenant compte du manque d’alternatives de placement, les valeurs de rendement résilientes sont les mieux positionnées pour capter les éventuels flux de liquidités ainsi que les opérations d’arbitrages futures", expliquent les analystes d'Attijari Global Research. Parallèlement, ces derniers constatent que les investisseurs à horizon de placement MLT, sont de plus en plus disposés à payer une prime de valorisation pour ce profil de valeurs. Et d'ajouter qu'un stress-test de résilience fait ressortir 4 principaux secteurs les investisseurs doivent privilégier et qui sont : les banques, la distribution énergétique, l’Infrastructure et les Télécoms.

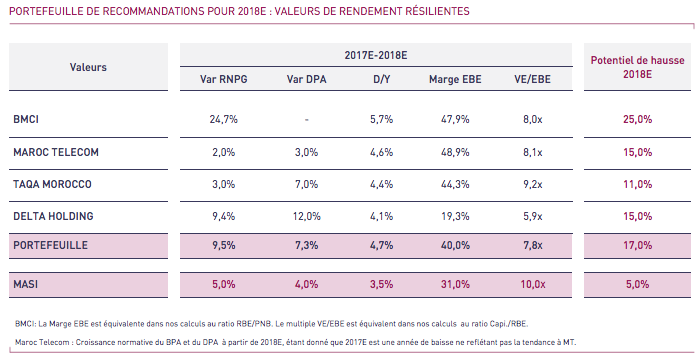

Sur la base de cette sélection, les analystes aboutissent à un portefeuille de « conviction » composé de 4 valeurs ultra-défensives en termes de rendement. Ce portefeuille affiche un D/Y récurrent de 4,7% sur un horizon MT couplé à un potentiel d’appréciation de 17,0% en 2018E.

Source : Attijari Global Research

Flexibilité du Dirham : l'avis des analystes

Dans cette note de recherche, les analystes indiquent que les anticipations des investisseurs, à l’issue du démarrage du processus de flexibilisation du Dirham, impacteraient leur aversion au risque et de facto leurs choix d’investissement. Selon eux, deux grandes tendances pourraient se dessiner en 2018 :

Une légère inflexion haussière de la courbe des taux suite à un manque de visibilité des investisseurs à horizon MLT. Dans cette perspective, les investisseurs seraient amenés à réaliser des arbitrages ponctuels entre le marché obligataire et le marché Actions ;

Un renforcement de l’intérêt pour les secteurs résilients ayant une capacité à offrir des rendements de dividendes durablement supérieurs au marché obligataire, soit un niveau supérieur à 4,0% sur un horion moyen à long terme. L’objectif étant de se « couvrir » par rapport aux incertitudes que pourrait générer le démarrage du processus de flexibilité du Dirham. A cet effet, les valeurs de rendement résilientes peuvent constituer une réelle alternative de placement pour les investisseurs en quête de « couverture ».

Parallèlement, les analystes expliquent que le marché Actions devrait continuer à attirer les flux de liquidités futurs soutenu en partie par le manque d’alternatives de placement offertes aux investisseurs. "Notre scénario est conforté par l’évolution des Actifs sous gestion au Maroc. En effet, depuis le T4-16 les fonds Actions & Diversifiés croient à un rythme très soutenu et ce, en comparaison aux fonds obligataires. Ceci reflèterait le retour d’appétit des investisseurs envers les Actifs à rendement incertain. Il est vrai que la hausse des fonds Actions & Diversifiés de 23,0% au T4-16 est justifiée en grande partie par un effet valorisation suite à l’appréciation du marché boursier de 16,0% durant la même période. Toutefois, l’effet volume est très significatif en 2017. Ainsi, les fonds Actions & Diversifiés affichent une hausse soutenue de 31,0% contre une performance de seulement 6,0% pour l’indice MASI sur la période étudiée".